| Q:質問 |

| 社員台帳の減税額と年末調整の減税額が異なる社員がいます。 |

| A:回答 |

| 「社員台帳」に設定された「月次減税額(定額減税額)」は、令和6年6月1日時点での配偶者の有無や扶養人数等に基づいて計算されています。 |

| それに対し、「年末調整の入力」画面での「年調減税額」は、令和6年12月31日時点での配偶者の有無や扶養人数等に基づいて計算されるため、「扶養控除の設定」内に入力された情報を基に算出されます。 |

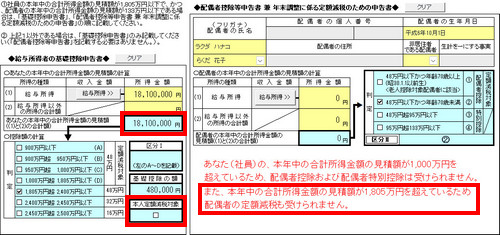

| また、本人の本年中の所得金額の合計が1,805万円を超えた場合は、定額減税の対象外となります。 |

| これらの理由により「月次減税額」と「年調減税額」は一致しない場合があります。 |

| 以下の点をご確認ください。 |

| ■「月次減税額(定額減税額)」より「年調減税額」の方が少ない場合 |

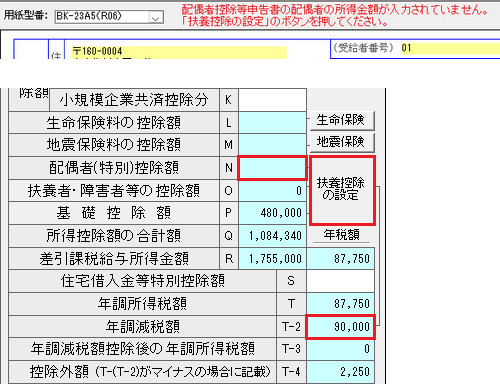

| 「年末調整の入力」画面の[扶養控除の設定]から、「配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書」に配偶者の「所得金額」が入力されていない可能性が考えられます。この場合、「年調減税額」に配偶者の分が加算されません。 |

| [扶養控除の設定]ボタンから配偶者の所得金額をご入力ください。 |

|

| ●関連情報 |

| 「年調減税額」に配偶者の分が加算されていません。 |

| また、「給与所得者の基礎控除申告書」に本人の本年中の所得金額を入力した結果、合計所得金額が1,805万円を超えたため、本人および配偶者・扶養親族の定額減税が対象外となっている可能性が考えられます。 |

| この場合、「年調減税額」は「0」となります。 |

|

| ■「月次減税額(定額減税額)」より「年調減税額」の方が多い場合 |

| 「月次減税額(定額減税額)」が決定した令和6年6月1日以降、令和6年12月31日までの間に、結婚した・子供が生まれた・親と同居を始めた等、扶養親族の人数が増えている可能性が考えられます。本年分と昨年分の「扶養控除等(異動)申告書」を比較する等してご確認ください。 |

|

この資料は以下の製品について記述したものです。 給料らくだプロ25 |